Банкиры всегда считались самыми влиятельными людьми. Влиться в их круг сложно. Перед тем как открыть банк, нужно накопить крупный стартовый капитал. Строгие требования предъявляются и к учредителям финансовых организаций.

Актуальность бизнеса

Стремление крупных предпринимателей к открытию собственного банка обусловлено:

- Повышенной рентабельностью проекта, хорошим доходом. При правильном подходе к открытию и ведению дела вложения окупаются за 5 лет.

- Постоянным развитием и повышением доходности. Количество клиентов неуклонно увеличивается за счет появления новых услуг. Не стоит забывать и о расширении сети отделений.

- Повышением статуса предпринимателя. Это положительно сказывается на продвижении других проектов бизнесмена.

- Возможностью выбора целевой аудитории, перечня услуг, формата работы. Банк может быть ориентирован на обслуживание как населения, так и юридических лиц.

Для представителей малого и среднего бизнеса, начинающих предпринимателей идея неактуальна ввиду больших стартовых вложений.

Особенности открытия собственного банка

Запуск такого бизнеса сопровождается рядом сложностей, к которым относятся:

- Необходимость поиска инвесторов. Для открытия банка потребуется не менее 500 тыс. руб. На чистую прибыль большинство новых кредитных учреждений выходит не ранее чем через 5 лет.

- Сложность ведения дела. Не каждый предприниматель знаком с тонкостями банковского дела. Руководить финансовой организацией, не имея соответствующего опыта, невозможно.

- Высокая конкуренция. Банков много, и все они предлагают практически одинаковые услуги и условия.

- Сложность регистрации. Для открытия финансовой организации требуется лицензия ЦБ РФ.

С чего начать: составление бизнес-плана

Работу начинают с исследования целевой аудитории и рынка. На основании полученных параметров составляют маркетинговый план.

Анализ рынка

Сфера финансовых услуг в нашей стране имеет следующие особенности:

- Рынок переполнен предложениями по кредитам и вкладам, что свидетельствует о повышенной конкуренции.

- Большая часть населения оформляет займы на покупку квартир, автомобилей и крупной техники.

- Примерно 30% россиян открывают вклады и накопительные счета, приобретают ценные бумаги и металлы.

- Самой популярной финансовой программой считается потребительский кредит.

- Банковские вклады входят в тройку самых востребованных способов сохранения капитала.

- Большая часть населения пользуется пластиковыми картами, некоторые клиенты обслуживаются в нескольких банках одновременно.

Характеристика целевой аудитории

Перед составлением перечня услуг и выбором маркетинговой стратегии нужно составить усредненный портрет потребителя. Клиентами банков становятся как физические лица, так и компании.

Параметры среднестатистического представителя целевой аудитории:

- возраст – 30–55 лет;

- уровень дохода – средний;

- социальный статус – служащие, рабочие, руководители, предприниматели;

- психологические характеристики – ориентированность на семейные потребности, стремление к коллективизму и комфорту.

Составление маркетингового плана

Рекламная кампания – важный инструмент продвижения нового бренда. Маркетинговую стратегию должны разрабатывать специалисты, знакомые со всеми способами привлечения клиентов.

Продуманная рекламная кампания помогает:

- создать запоминающийся бренд;

- убедить целевую аудиторию в надежности предприятия;

- создать требуемую клиентскую базу;

- сформировать у аудитории положительное мнение об открывшемся банке.

Маркетинговый план может включать такие методы:

- разработку запоминающегося логотипа;

- размещение наружной рекламы (щитов, баннеров, вывесок);

- разработку корпоративного сайта, его продвижение;

- создание программ лояльности для постоянных клиентов;

- спонсирование культурных и благотворительных мероприятий, повышающее узнаваемость бренда.

Определение направления

Форматы работы и списки предоставляемых услуг несколько различаются. Эти параметры нужно выбрать до создания юридической и финансовой частей бизнес-плана.

Варианты формата банковских учреждений

Существуют такие направления:

- Рыночный банк. Функции такой компании заключаются в поддержании взаимоотношений между кредитными организациями. Большую часть капитала составляют деньги, получаемые от других учреждений.

- Расчетный. Чаще всего не имеет большой клиентской базы, однако работает с крупными заказчиками. Финансовое учреждение этого типа занимается ведением счетов.

- Розничный. Это самый распространенный формат, объединяющий все рассмотренные ранее направления. Розничный банк предлагает все виды услуг физическим и юридическим лицам.

- Кредитные организации. Активы состоят из заемных денег. Банк занимается кредитованием населения.

Спектр предоставляемых услуг

Банки занимаются:

- созданием и ведением счетов;

- приемом платежей;

- открытием вкладов, выдачей кредитов;

- брокерской деятельностью;

- выдачей и обслуживанием пластиковых карт;

- денежными переводами;

- открытием и ведением обезличенных металлических счетов;

- консультированием по финансовым вопросам.

Сбор пакета документов: перечень необходимых бумаг

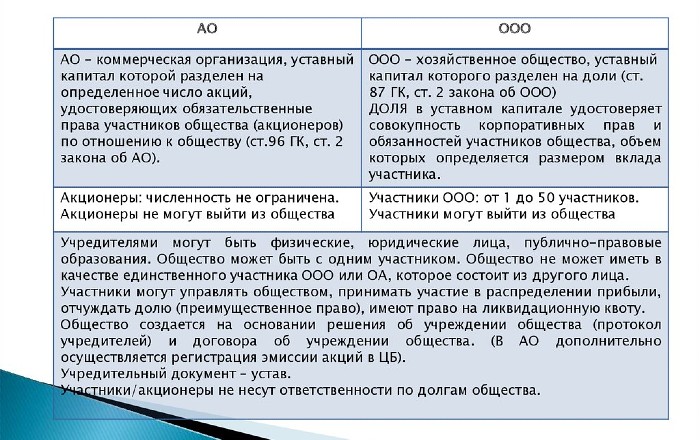

Для начала нужно зарегистрировать новую организацию как АО или ООО.

Также выбирают коды ОКВЭД:

- 92 – предоставление кредитов и займов;

- 19 – финансовое посредничество.

Для регистрации бизнеса потребуются следующие документы:

- заявление;

- бизнес-план;

- свидетельство о праве собственности или договор аренды помещения;

- квитанция, подтверждающая факт уплаты госпошлины;

- учредительная документация;

- договор с охранным предприятием, сертификаты на технику и оборудование, план помещения;

- заявление в антимонопольную службу;

- список учредителей с краткой характеристикой каждого из них.

Лицензию получают в Центральном банке. Она отражает виды деятельности, которыми разрешено заниматься банку. Лицензия оформляется в течение полугода с момента подачи документов.

Регистрацию бизнеса стоит поручить проверенной юридической фирме.

Пошаговая инструкция

При открытии банка нужно разработать фирменный дизайн, установить оборудование, набрать квалифицированный персонал.

Выбор помещения

Банковское отделение состоит из административных кабинетов, зала для приема клиентов, места установки терминалов. При выборе помещения для головного офиса учитывают такие критерии:

- нахождение в центре города;

- площадь более 150 кв. м;

- возможность монтажа вывески на видном месте;

- наличие парковки, удобных подъездных путей;

- расположение возле транспортной развязки;

- наличие крупных магазинов, развлекательных, торговых и деловых центров по соседству.

Помещение для головного отделения выкупают. Остальные офисы можно арендовать. В дизайне помещения нежелательно использовать слишком яркие тона. Отделы оформляют в минималистичном стиле.

Мебель и оборудование расставляют так, чтобы они не мешали перемещению людей.

Все отделения оформляют в едином стиле, чтобы клиенты чувствовали связь между ними.

Необходимое оборудование

Для оснащения офисов потребуются:

- терминалы и банкоматы;

- сейфы для хранения наличных и документов;

- упаковщики купюр;

- счетчики банкнот;

- детекторы валют;

- компьютеры и оргтехника;

- мебель для сотрудников и клиентов;

- охранные и противопожарные системы;

- оборудование для денежного хранилища, инкассации;

- служебные автомобили;

- канцелярские приспособления.

Набор персонала

В банке работают:

- управляющий и его заместители;

- специалист по подбору кадров;

- начальники отдела;

- юрист;

- старший кассир;

- операторы;

- сотрудники колл-центра;

- маркетолог;

- финансист;

- экономист;

- кредитные менеджеры.

Количество работников зависит от масштабов бизнеса и числа отделений.

Сотрудники должны:

- быть ответственными;

- иметь рекомендации с предыдущих мест работы;

- уметь вести переговоры, убеждать клиентов;

- иметь опыт работы в банке;

- быть дружелюбными и коммуникабельными;

- обладать стрессоустойчивостью;

- иметь высшее образование;

- быть пунктуальными;

- стремиться к развитию.

Расчет затрат

Стартовые вложения в открытие банка включают такие пункты:

| Статья расхода | Сумма, млн руб. |

| Формирование уставного капитала | 100 |

| Получение лицензии, других разрешительных документов | от 1 |

| Закупка техники и оборудования | 30 |

| Приобретение нематериальных активов | 10 |

| Покупка помещения для головного офиса | 20 |

| Оформление офисов | 5 |

| Рекламная кампания | 3 |

| Иные расходы | 2 |

Для запуска бизнеса потребуется не менее 200 млн руб.

Инвестиции увеличиваются до миллиардов рублей, если отделения будут открываться в нескольких городах.

Где взять стартовый капитал

Получить деньги на открытие банка можно:

- из собственных сбережений;

- от инвесторов и партнеров;

- в банке (для получения кредита необходимо предоставление залога).

Желательно запускать бизнес за счет собственных средств. Если это невозможно, составляют бизнес-план, который презентуют инвесторам.

Сроки окупаемости

Этот показатель зависит от экономической обстановки в стране и отдельном регионе. При стандартных условиях вложения окупаются за 5–10 лет. Для такого масштабного предприятия это считается нормальным показателем, свидетельствующим о выгодности бизнеса.

Почему стоит открыть свой банк: преимущества сферы

Крупные предприниматели стремятся войти в эту нишу, поскольку предприятие не только приносит неплохой доход, но и может использоваться для нужд бизнеса. При наличии знаний и достаточного начального капитала проблем не возникнет. Войти в банковскую сферу сложно, однако усилия окупаются рядом преимуществ.