Работая на фондовом рынке или «Форексе», трейдеры применяют разные стратегии. Для повышения их эффективности специалисты используют инструменты технического анализа. Многие новички слышали о числах Фибоначчи в трейдинге, но, как пользоваться ими, знают не все.

Фибоначчи и его числовая последовательность

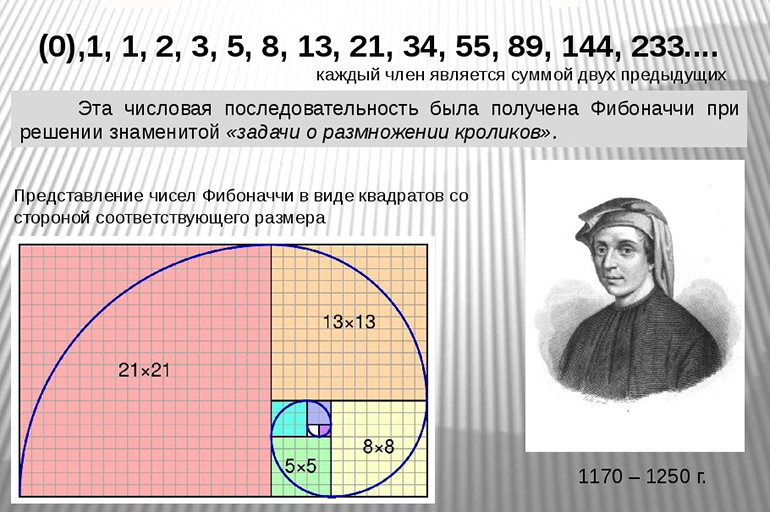

С числовой последовательностью, которая носит название “числа Фибоначчи”, людей познакомил Леонардо Пизанский.

Итальянский математик жил на рубеже XII-–XIII вв. Решая задачу о разведении кроликов, он обнаружил закономерность. Математик изучил последовательность чисел – от 0 до бесконечности. Он заметил, что с 4 числа в ряду каждое следующее может быть образовано путем сложения 2 предыдущих. Ряд имеет следующий вид: 0, 1, 1, 2, 3, 5 и т. д. Также Леонардо определил, что при делении последующего числа на предыдущее получается цифра 1,618. Он назвал ее “золотым сечением”.

В дальнейшем выяснилось, что последовательность цифр отражена во многих природных закономерностях, начиная от вращения галактик до поворота раковины улитки.

Принцип работы чисел Фибоначчи

Финансовые рынки – живая среда, которая сформирована коллективными действиями участников. Этим она похожа на природные явления, поэтому их можно исследовать с помощью математики.

В торговле на бирже имеет значения не сам ряд, а число 1,618. Его применение к фондовым рынкам позволяет выявить закономерности движения цены. Учитывая их, трейдеры разрабатывают рабочие стратегии.

.jpg)

На основе чисел Фибоначчи созданы технические индикаторы. Наиболее популярным из них является одноименная сетка, с помощью которой можно отследить коррекцию на рынке и найти точки входа.

Уровни Фибоначчи

Связь чисел Фибоначчи и биржевых котировок изучал Р. Н. Эллиотт. Он обнаружил в поведении активов на фондовом рынке закономерности, которые стал использовать в торговле. Американский финансист предложил правила, разработанные с учетом принципа золотого сечения.

На основе ряда Фибоначчи созданы разные инструменты теханализа. Трейдеры активно используют сетку, веер и др. Уровни Фибо – технический индикатор, с помощью которого можно определить, где расположены точки сопротивления и поддержки. Подходя к ним, цена замедляет движение. Она может колебаться у этих отметок, а потом продолжить свое движение. При слабом импульсе цена не способна преодолеть ценовой уровень, тогда тренд разворачивается.

Коррекционные

Уровни Фибо представляют собой горизонтальные линии. Их наносят на график, накладывая на него сетку. В терминалах есть индикаторы, поэтому трейдерам ничего не нужно вычислять или чертить.

.jpg)

Опытные финансисты знают, что не все уровни одинаково хорошо отрабатывают сигналы:

- 23,6% – слабый, поэтому входить в рынок нужно только после подтверждения.

- 38,2% – сильный уровень. Цена, приблизившись к нему, часто отскакивает. Начинается консолидация.

- 50%. Хотя это число не относится к ряду Фибо, волны коррекции часто достигают этой отметки.

- 61,8%. Уровень такой же сильный, как и 38,2%. Это максимальный размер коррекции. Если цена идет далее – к 86%, это говорит о возможной смене тренда.

Коррекция приводит к тому, что на рынке наступает равновесие.

Начинающих трейдеров интересует, откуда берутся цифры. 23,6% получают, разделив одно число из ряда на то, которое расположено на 3 позиции выше. Результат умножают на 100%. 38,2% – это деление числа из ряда на находящееся на 2 позиции выше. 61,8% – на следующее в ряду. В точке 0% начинается тренд, он завершается на отметке 100%.

Импульсные

Импульсами называют направленный ход цены (основной тренд), который периодически сменяется коррекцией. При ее наступлении цена актива движется в обратную сторону. Глубина коррекции колеблется в пределах 1–100%, может достигать всей длины тренда.

.jpg)

Продолжительность и масштаб явления предсказать невозможно. Но есть индикаторы теханализа, которые помогают определять возможные откаты и измерять их глубину. Для этого трейдеры используют сетку Фибоначчи и веер. Они отражают уровни, на которых коррекция может завершиться. Индикаторы позволяют трейдерам работать более эффективно, повышать прибыльность торговых систем.

Сетку Фибоначчи специалисты используют для определения точек входа. Она показывает эффективность, когда выполнены следующие условия:

- сетку натягивают на график с импульсом, который уже сформирован;

- ее накладывают на трендовое движение, состоящее из 5 волн.

Уровни Фибо можно строить по основному тренду и коррекционному движению, но во втором случае индикатор будет работать менее эффективно.

На сетке импульсные линии имеют значение 100% и выше. Основными считаются 161,8% – минимальный уровень импульса. Максимальная коррекция – 261,8%. Когда цена приближается к 161,8%, трейдеры фиксируют часть прибыли. На второй отметке они закрывать оставшиеся ордера.

Сетка с уровнями ниже 100% называется коррекционной. Включающая значения от 161,8% и выше – импульсная. При коррекции 38,2% можно предположить, что ценовое движение достигнет отметки 161,8%.

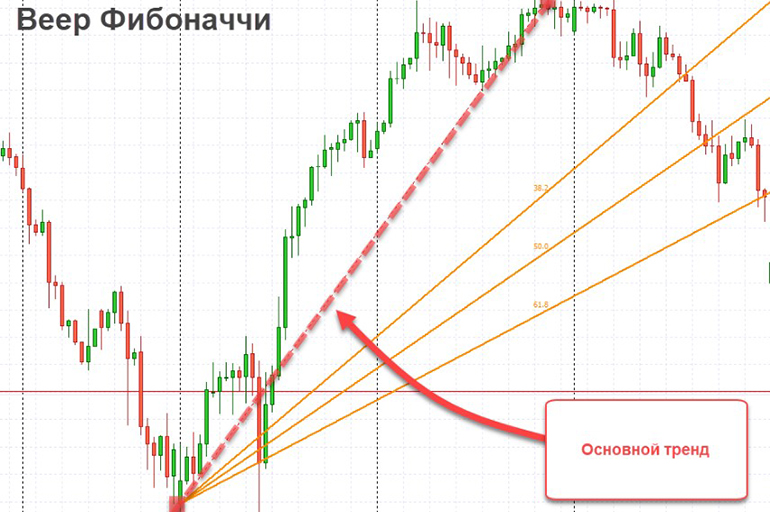

Веер расширения

Веер Фибоначчи мало чем отличается от одноименной сетки. Его также наносят на график, растягивая от начала до конца тренда. Индикатор показывает уровни, которые могут быть точками окончания коррекции. От сетки инструмент расширения отличается тем, что линии расположены не горизонтально, а под углом.

Стратегия использования этого инструмента теханализа будет аналогична той, которая основана на применении сетки. Специалист должен дождаться момента, когда будет сформирован 5-й волновой импульс. После этого необходимо растянуть веер и дождаться, когда цена приблизится к одному из наклонных уровней – 38,2% или 50%. Возможно движение до отметки 61,8%. Трейдеры торгуют на отскок от этих уровней.

Волны Эллиотта

Предположение о том, что на рынке наблюдаются волновые движения цен, Р. Н. Эллиотт высказал в 1939 г. Он утверждал, что рост стоимости актива сменяется падением. Было установлено, что глобальный тренд состоит из 5 волн роста и 3 – коррекции. Каждая следующая волна также включает 5 больших импульсов и 3 коррекционных.

Движения и откаты можно рассчитать, используя числа Фибоначчи и золотое сечение.

Импульс занимает 162-362% от длины первой волны, а коррекция – 32–76% предыдущей.

Как используется последовательность Фибоначчи в трейдинге

Многие трейдеры используют индикаторы на основе чисел Фибоначчи в своих стратегиях. Вместе с японскими свечами или скользящими средними сетка и веер Фибоначчи повышают число профитных сделок. Есть несколько способов применения инструментов в торговле – финансист должен сам выбрать наиболее подходящие.

Определение разворотных точек

Для их нахождения ориентируются на уровни Фибоначчи. Паттерны Price Action повышают точность прогнозов. Для получения четких сигналов лучше использовать таймфрейм H4 и выше. Необходимо учитывать общий тренд, а не ориентироваться на локальное движение.

Использование вместе с горизонтальными уровнями и сигналами

Сетка Фибо хорошо себя зарекомендовала при совместном использовании с горизонтальными уровнями, которые отражают зоны сопротивления и поддержки. Часто ее дополняют и паттернами Price Action.

Применение индикатора можно рассмотреть на практике. Например, трейдер собирается войти в рынок. Но он видит, что произошел скачок цены. Если войти в этот момент, могут быть убытки из-за вероятного отката. Поэтому лучше дождаться коррекции, только потом открыть ордер.

Чаще всего откат происходит в пределах уровня 23,6% на сетке Фибо, либо волна доходит до отметки 38,2%. Реже она достигает 74%.

Такая масштабная коррекция возникает при сильном влиянии внешних факторов.

Повышенная волатильность

Повышенная волатильность сбивает с толку начинающих трейдеров, торгующих у разных брокеров. Из-за разных поставщиков ликвидности график у них будет немного отличаться. Чаще всего такая ситуация встречается на Forex из-за децентрализованности валютного рынка.

.jpg)

Опытные трейдеры игнорируют всплески волатильности, сосредотачиваясь на защите своего капитала. Если же инвестор не хочет быть вне рынка, при волатильности одной пары стоит переключиться на другие активы, не испытывающие сильных колебаний.

Поиск вершин

Сетка Фибо помогает находить вершины рынка, для этого ее растягивают на графике. Если уровни коррекции 38,2% и 50% совпадают с линиями сопротивления и поддержки, это значит, что тренд достиг вершины.

Феномен 50-процентного отката в трейдинге

Уровень 50% не входит в ряд Фибоначчи, но его учитывают в торговле. Повысить точность сигнала поможет пин-бар или другой паттерн Price Action. На практике возможно следующее применение. Когда трейдер получает сигнал на вход, он растягивает сетку на график. Специалист смотрит, совпадает ли паттерн с 50% уровнем. Если да, то сигнал подтвержден. Можно входить в рынок.

Цена часто отскакивает от уровня 50%. Искать точку входа проще на дневном таймфрейме. Опытные трейдеры торгуют по тренду, а не против него. Это повышает вероятность заключения прибыльных сделок, клиентов в результате такой торговли становится больше.

Выбор движений для построений уровней Фибоначчи

Придя на фондовый или валютный рынок, новички часто испытывают проблемы с нанесением сетки Фибо на график. Они затрудняются с определением точки начала волны и места ее завершения. Чтобы упростить процедуру, они могут использовать следующее:

- Индикатор ZigZag, входящий в стандартный набор инструментов терминала MetaTrader 4. Пользоваться им просто, достаточно нанести его на график.

- Визуально. Этот метод самый простой, но подходит не всем трейдерам. Из-за субъективной оценки состояния рынка есть вероятность совершить ошибку при анализе ситуации.

- По тренду. Совмещая сетку, скользящие средние и другие индикаторы, легко определить направление движения рынка.

Хорошим вариантом становится применение скользящих за 200 и 50 дней вместе с сеткой Фибоначчи.

Определение конца движения

Для определения конца движения тренда используют золотое сечение. На уровне 161,8% тренд угасает. Опытные трейдеры знают об этой особенности, поэтому располагают в этой зоне тейк-профит. При бычьем тренде его выставляют на несколько пунктов ниже линии Фибо. На падающем рынке – чуть выше уровня.

Построение сетки Фибо на графике

Чтобы построить линии, на графике выбирают движение цены актива. На него наносят уровни. Если тренд бычий, сетку растягивают снизу вверх. При выраженном снижении цены действуют наоборот, строя сетку сверху вниз.

В начале движения должен быть 0%, а в конце – 100%. Промежуточные уровни система рассчитывает автоматически. Трейдер может растягивать линии как на общий тренд, так и на краткосрочный импульс (коррекцию). Если видно, что цена продолжает движение, крайнюю точку переносят, сильнее растягивая сетку.

«Живой» график

На «живом» графике линии Фибоначчи находятся в отдельном меню, оно расположено слева. Нажав на нем значок, напоминающий вилы, выбирают требуемый вид индикатора. В сервисе много инструментов на основе чисел Фибоначчи, но чаще всего трейдеры используют в работе сетку.

MetaTrader 4

Индикатор Фибоначчи уже встроен в терминал. Найти инструмент можно в разделе «Вставка», после ее открытия выбирают «Объекты» и находят линии Фибо по названию. Сетка растягивается автоматически, трейдеру нужно выбрать начальную и конечную точку.

Внести изменения в индикатор легко. Для этого 2 раза щелкают по уровням Фибо, заходят в меню с настройками и корректируют их в зависимости от потребностей.

Стратегия на уровнях Фибоначчи

Торговать, используя уровни Фибоначчи, можно несколькими способами. Но самым популярным из них является отбой от ценового уровня при коррекции.

Стандартная сетка содержит 6 уровней. Благодаря им можно интерпретировать сигналы, определить подходящее время для заключения сделки. Чтобы избежать ошибок, в рынок входят при достижении ценой отметки 61,8%.

Сетка Фибо отличается простотой использования. Но она мало подходит для работы на таймфреймах ниже H1. Алгоритмические стратегии на ее основе построить сложно.

Уровни коррекции требуют фильтрации, ведь в основе теханализа лежат вероятности. По этой причине сетку Фибоначчи стоит использовать как дополнительный инструмент. Полезно совмещать ее с паттернами “Прайс-экшн” или уровнями поддержки/сопротивления.

В каких случаях уровни Фибоначчи бесполезны

Индикатор не работает, когда на рынке наблюдается боковое движение (флэт). В этом случае трейдерам нужно дождаться выхода цены из коридора, начала восходящего или нисходящего тренда.

Повышение эффективности с помощью уровней Фибонначи

Сетка Фибоначчи помогает трейдерам точно определять момент входа в рынок и выхода из него. За счет этого повышается эффективность стратегий, увеличивается прибыль.

Инструмент позволяет вычислить, на какой ценовой отметке предположительно завершится коррекция. Если на рынке тренд, с помощью индикатора трейдеры определят целевые уровни. Применение сетки Фибо эффективно только на старших таймфреймах, от дневного и выше.

Пример использования уровней Фибоначчи

Сетку Фибоначчи используют при торговле акциями, криптомонетами, валютой на «Форексе». В качестве примера стоит разобрать ситуацию, когда на рынке наблюдается бычий тренд. Акции дорожают, но рост их стоимости периодически сменяется небольшой коррекцией.

Пусть 1 акция стоит 100 руб. Чтобы определить, на какой ценовой отметке закончится падение, нужно ориентироваться на коэффициент 23,6%. Для нахождения уровня, на котором начнется восстановление, делают следующие вычисления: 100 — 23,6 = 76,4 руб. Достигнув этой отметки, цена может начать расти.

Для волатильных ценных бумаг используют коэффициенты 38,2% и 61,8%.