Биржевые фонды позволяют за несколько лет приумножить капитал. Инвесторам будут интересны лучшие ETF, с помощью которых можно получать доход выше среднерыночного.

Что такое ETF фонды

ETF представляет собой фонд, состоящий из группы ценных бумаг. Покупая его часть, заинтересованное лицо становится владельцем компаний, входящих в индекс, пропорционально приобретенной доле. Биржевые фонды подходят людям, которые предпочитают пассивные стратегии. Раньше вкладчикам были доступны только банковские депозиты и ПИФы, но акции на ETF более выгодны и популярны.

Это хорошая возможность заработать деньги тем, кто хочет инвестировать на рынке, но не желает заниматься управлением. Каждый фонд содержит актив, называющийся базовым. В качестве него могут использоваться акции, товары и другие ценные бумаги.

Фонд имеет вид корзины, в которую добавлены десятки и сотни компаний. Вкладчики, приобретая паи, инвестируют средства во все предприятия. Это удобно, поэтому ETF могут выбирать новички на фондовом рынке.

Биржевой фонд работает так:

- Управляющая компания создает фонд.

- Выделенные для этой цели деньги используются для покупки активов. Например, это могут быть акции компаний выбранных отраслей.

- Компания выпускает паи. Их можно купить на бирже.

- Заинтересованное лицо приобретает ETF. Если цена акции идет вверх, он получает прибыль. В случае спада на рынке паи становятся дешевле.

Прибыль также приносят дивиденды, если политика фонда допускает их выплату клиентам.

Структура фонда находится в прямой зависимости от того, какой актив управляющая организация заложила в его основу. Например, в FXRU это облигации крупных российских компаний. Аналогично работает FXIT. В его список включены наиболее доходные американские корпорации, акции которых большую часть времени растут в цене. При желании инвестор найдет на бирже акции фондов, привязанных к стоимости золота. В продаже есть паи товарных ETF.

Говоря о биржевых фондах, нужно упомянуть о пороге входа. Он низкий, поэтому финансовый инструмент доступен большей части населения. Намного проще купить пай, чем акции компаний, которые входят в состав этого фонда.

Например, стоимость еврооблигации часто достигает 1000 долларов. Чтобы самостоятельно сформировать набор из ценных бумаг корпораций, потребуется несколько миллионов рублей. Это большая сумма, которая доступна не всем. А приобрести акцию фонда можно за цену менее 10000 руб. При этом инвестор вложится сразу во все эти компании, так обеспечивается диверсификация портфеля.

Благодаря фондам легко инвестировать в портфели, состоящие из акций и облигаций предприятий разных государств. Можно вкладывать средства в товарный рынок и валюту. За управление фондом придется платить комиссию — до 1% ежегодно. Она не включает плату за депозитарий, брокерские услуги и биржевые взносы. Плата за управление вычитается из стоимости паев, инвестору не придется вносить суммы отдельно.

ETF хороши тем, что клиенту не нужно собирать и ребалансировать портфель или решать проблемы доступа к рынкам в других странах. Фонд делает все сам. Также управляющая компания занимается реинвестированием доходов.

Отличия от ПИФов

ETF и паевые инвестиционные фонды похожи — они покупают ценные бумаги и зарабатывают деньги.

Но между ними есть отличия:

- Паи являются частью ПИФа. Их стоимость зависит от того, насколько грамотно управляющий реализует торговую стратегию. Что касается паев ETF, то их цена меняется вместе с ценой акций компаний.

- Паевые фонды могут заполнить свою корзину акциями, деривативами и другими бумагами. ETF работают только с теми, которые включены в индекс. Менеджеры ПИФов совершают сделки, покупают и продают активы. Управляющие ETF этого не делают, они их просто приобретают и держат.

- При покупке паев вкладчики платят большую комиссию — 1% в момент приобретения и 1% при продаже. Взимается сумма и за управление — от 0,5%. Владение и операции с ETF обходятся дешевле, фонд взимает доли процента.

Если сравнить ПИФы и биржевые фонды, то первые считаются более рискованными и менее прибыльными. Некоторые из них становятся банкротами по причине оттока клиентов или плохой работы управляющего. ETF более стабильны.

Преимущества вложений

Информация ETF доступна клиентам в любое время. Список ценных бумаг, на которых построен паевой инвестиционный фонд, объявляется каждые 3 месяца. Неизвестно только их процентное соотношение.

Стоимость ETF, доступных на Московской бирже, составляет менее 100 руб. Цена паев и акций намного выше. Размер комиссии за управление не превышает 1% годовых, а для ПИФов в кредитно-финансовых и брокерских компаниях — до 5%.

ETF легко купить. Они отличаются ликвидностью, поэтому при необходимости их можно быстро реализовать. Покупка осуществляется онлайн, нужен только брокерский счет и карта для оплаты.

Недостатки инвестирования

Недостатками ETF являются:

- наличие комиссий (хотя и небольших);

- погрешности при следовании за стоимостью ценных бумаг;

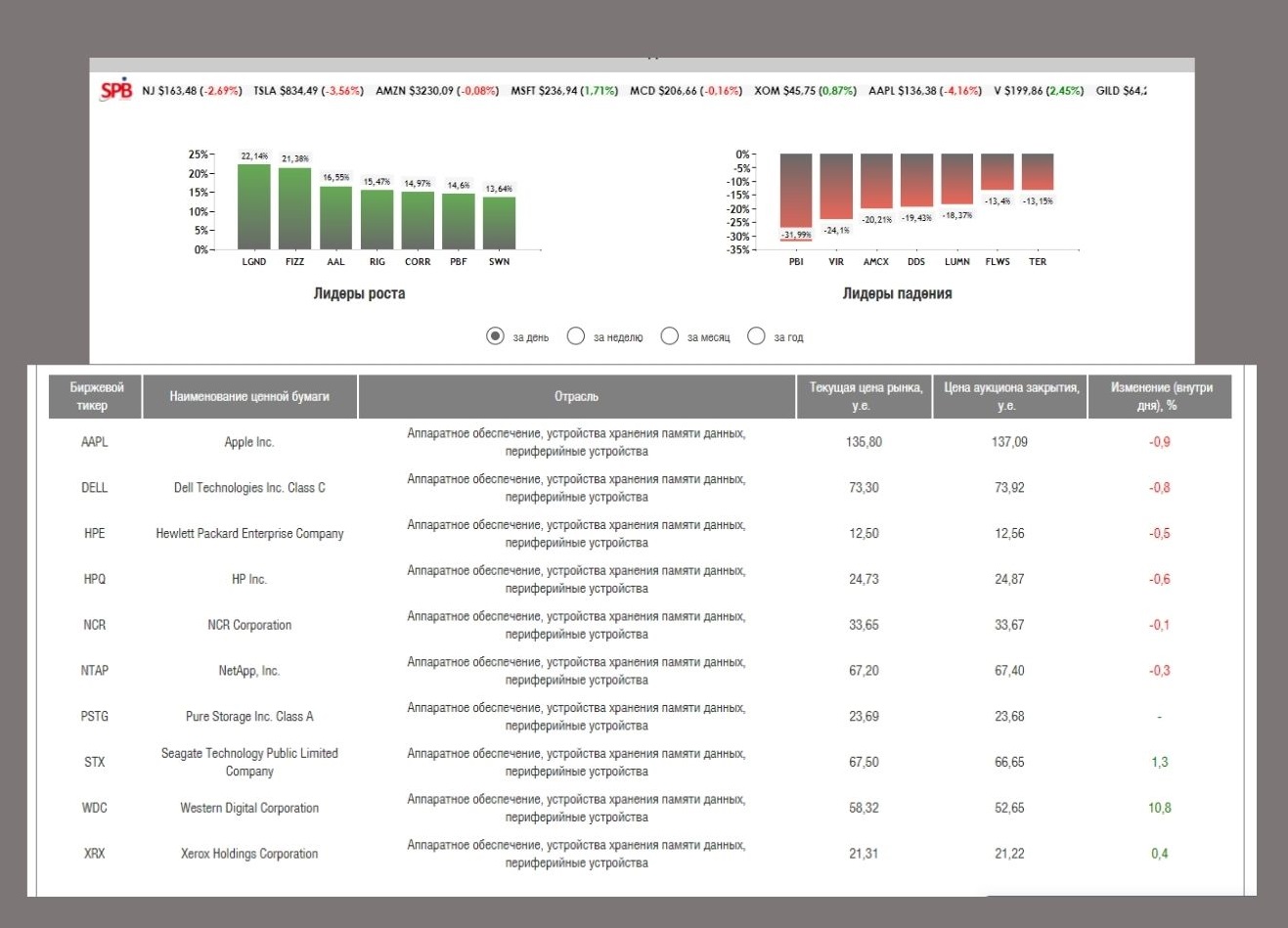

- необходимость статуса квалифицированного инвестора при покупке паев иностранных фондов на Санкт-Петербургской бирже.

Также нужно учесть, что доходность ETF средняя. Акции компаний могут принести большую прибыль.

Структура фондов

Структура торгуемого на бирже инструмента зависит от актива, на основе которого он создан. Например, создаются отраслевые фонды из предприятий IT-сектора или фонды недвижимости, золота.

Доходность и риски

Торговая статистика показывает, что фонды на основе акций демонстрируют более активную динамику цен, чем облигационные. Например, первые за год могут принести от 15 до 50%, а вторые — от 10 до 12%. Но доходность определяется стоимостью базового актива. Поэтому нет никаких гарантий, что цена вырастет. Возможность получения прибыли связана с тем, что на длительном промежутке времени рынок развивается.

Инвестирование в ETF связано со следующими рисками:

- Рыночным. В кризис котировки могут пойти вниз.

- Ликвидности. При панике сложно быстро продать паи.

- Валютным. Снижение стоимости валюты, в которой были приобретены акции фонда.

- Инфляции. Он заключается в вероятность того, что доходность фонда будет ниже этого показателя.

- Ошибки отслеживания индекса.

Кроме того, существуют риски, связанные с банкротством управляющей компании, ликвидацией фондов и т. д.

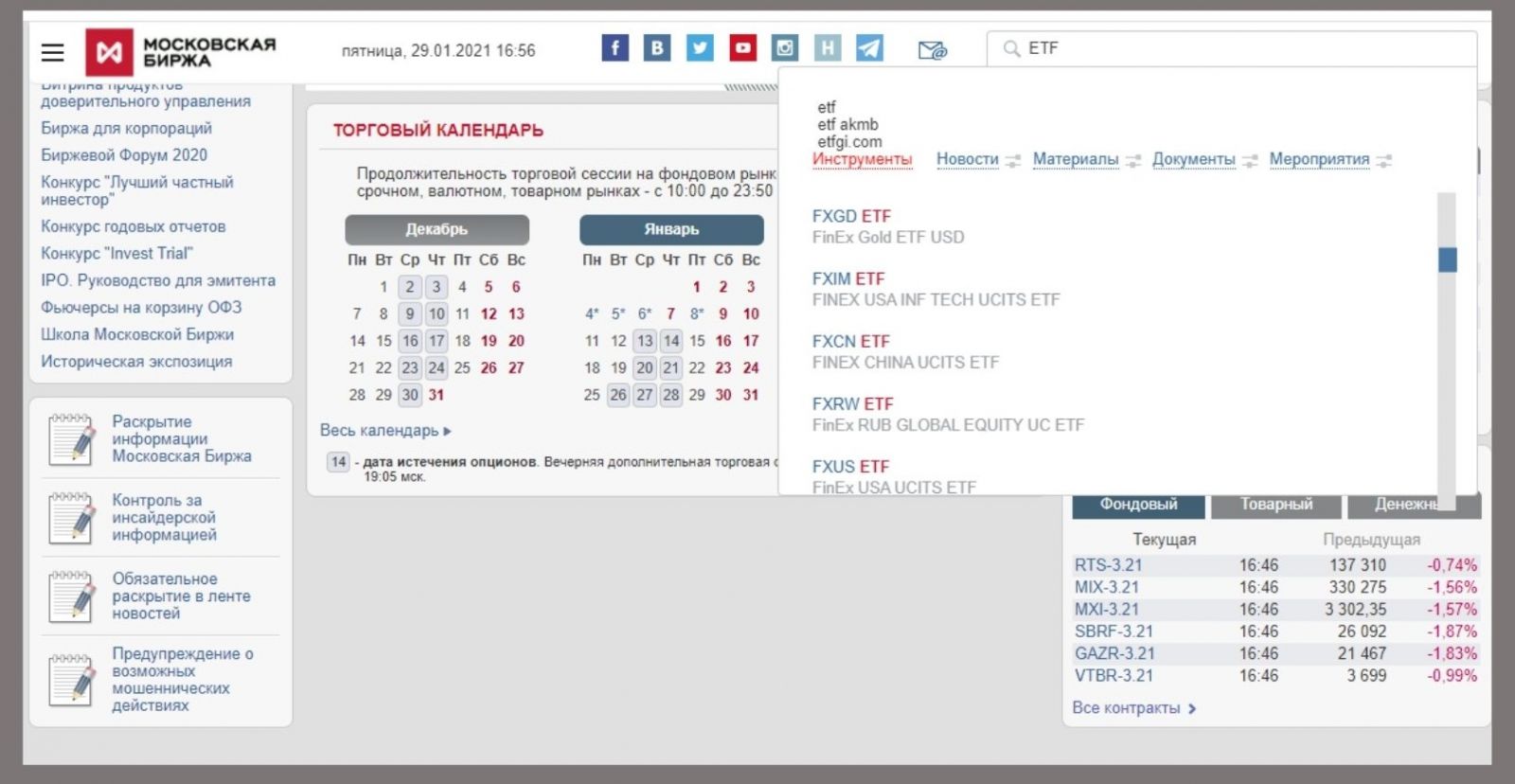

Как вкладываться в ETF

Самый простой способ — купить ETF на Московской бирже. К достоинствам этого варианта относится следующее:

- комиссии за брокерские и биржевые услуги будут стандартными;

- простота совершения сделки и проведения транзакций;

- возможность покупок в «Личном кабинете».

К недостаткам относится ограниченный набор инструментов.

Второй вариант представляет собой открытие брокерского счета на зарубежных биржах. Клиент получит доступ к множеству ETF. К недостаткам можно отнести двойную комиссию, ее будут взимать отечественный и иностранный брокер. Начальный лимит вложений высокий — для входа на рынок потребуется от $5000.

Открытие счета напрямую у иностранного брокера — хороший способ избежать двойного тарифа. Но у российских граждан могут быть трудности с языковым барьером и оформлением документов.

Последний вариант — это покупка ПИФов компании, которая инвестирует в ETF. На российском рынке работает несколько десятков инвестфондов. Они вкладывают деньги клиентов в зарубежные активы, делая это через ETF.

Средняя стоимость акций

Цена зависит от того, с каким брокером собирается сотрудничать инвестор. Имеет значение и выбор фонда. Хотя стоимость 1 пая может быть менее 100 руб. или 5000 руб., средняя цена колеблется в пределах 1000-2000 руб.

Комиссия ETF — как рассчитывать

Российские инвестфонды берут с клиентов до 1% в год. Услуги американских брокеров более выгодны. Тариф может быть в 10-20 раз дешевле, если сравнивать с российскими компаниями.

Платят ли дивиденды

Европейская модель предполагает, что дивиденды полностью реинвестируются. Денежный поток увеличивает стоимость акций.

Держатели ETF в США получают регулярные дивиденды или купонные выплаты. В год это происходит 4 раза или хотя бы дважды. Есть фонды, которые выплачивают клиентам дивидендные доходы ежемесячно. Но таких предложений на фондовом рынке мало. Большинство ЕТФ, которые могут купить неквалифицированные инвесторы в России, работают по европейской модели.

Налогообложение прибыли на ETF

Большинство ETF на Мосбирже реинвестируют дивиденды, а не выплачивают их инвесторам. В первом случае в пользу государства фонд выплачивает 15%, а во втором случае вкладчик самостоятельно платит 13%.

Если клиент брокера продает ценные бумаги дороже, чем купил, он платит налог с дохода. Например, паи были куплены на сумму 20000 руб., через полгода они были проданы за 23000 руб. При этом была взята комиссия 20 руб. в первом случае и 23 руб. во втором. Для вычисления налога используется следующая формула: 23000 — 20000 — 23 — 20 = 2957 руб. 2957 х 13% = 384 руб.

Большая часть брокерских компаний самостоятельно рассчитывает и удерживает налог, поэтому самостоятельно делать ничего не нужно. Если купить ETF и владеть ими 3 года, а потом продать активы, налог можно не платить.

Инвесторам из России при работе с иностранным брокером нужно заполнить форму W-8BEN. В этом случае американская компания удержит 10% с дивидендов, а гражданин РФ должен самостоятельно заплатить 3%. При продаже ценных бумаг ставка налогообложения составляет 13%. Брокер в США налог от операций с бумагами не взимает, это должен сделать гражданин России.

Критерии выбора ETF

Выбирая биржевые фонды, следует обращать внимание на их доходность. Имеет значение порядок начисления дивидендов и то, какая компания занимается управлением активами.

Лучшие ETF-фонды

Сегодня гражданам РФ доступны для инвестирования разные ETF. Изучив рейтинг и определившись с суммой, можно найти наиболее подходящие варианты размещения средств.

FXIT

Вложения осуществляются в сектор информационных технологий Соединенных Штатов. ЕТФ прикреплен к доллару, хотя приобрести его можно на Московской бирже в рублях. Отрасль активно развивается, поэтому паи приносят высокий доход.

SPY

Дата создания — 1993 г. Вложения подходят тем инвесторам, которые хотят инвестировать в компании, представленные на фондовом рынке США. В основе работы лежит копирование индекса S&P 500. Вкладчики могут рассчитывать на доходность до 9% в год.

QQQ

Он повторяет Nasdaq 100, поэтому клиент брокера одновременно вкладывается в 100 крупнейших компаний за исключением тех, которые относятся к финансовой отрасли. Приобретя паи, инвестор разместит свои средства в акции американского технологического сектора.

FXRU

Еврооблигации интересуют многих людей потому, что доход начисляется в долларах. Если рубль становится слабее, клиент брокера зарабатывает дополнительно. Вариант выделяется тем, что покупка облигаций — консервативная стратегия, которая отличается низким риском.

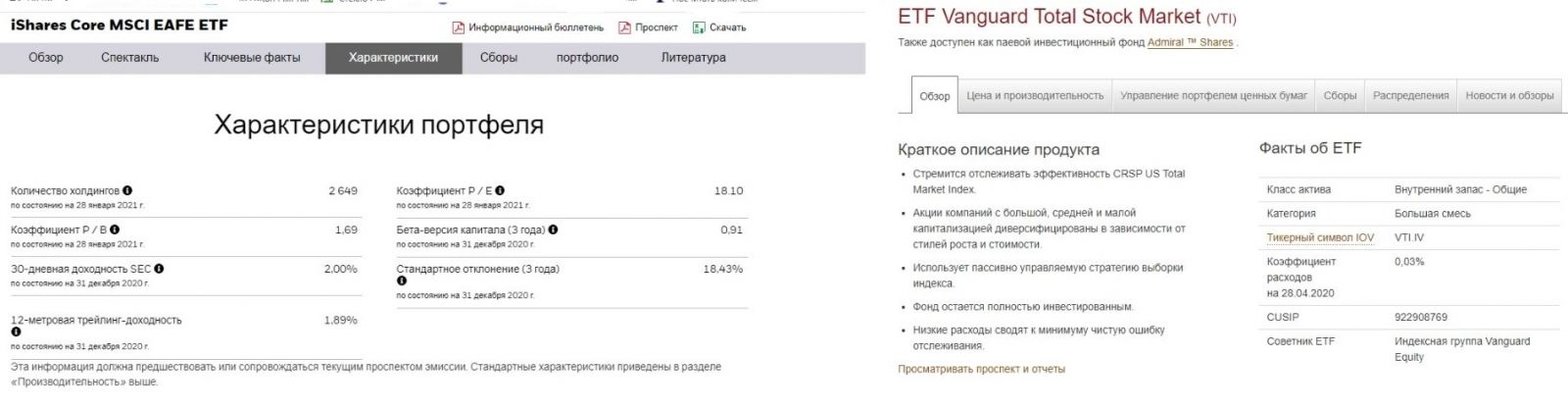

Vanguard Total Stock Market ETF

Этот ЕТФ хорош тем, что вкладчики распределяют свои средства почти по 100% предприятий США, акции которых торгуются на бирже. Это компании не только большой, но и средней, малой капитализации. Сотрудничая с управляющей организацией, клиент выходит на крупнейшие биржи.

ETF SBSP

Фонд вкладывает средства клиентов в акции компаний, которые входят в S&P500. Индекс состоит из 500 крупнейших компаний США, у которых наибольшая капитализация. Полученные дивиденды SBSP реинвестирует.

FXRB

ETF вкладывает деньги в еврооблигации, доход начисляется в рублях. Фонд инвестирует в долговые обязательства компаний России. Среди них ВТБ, «Газпром», «Сбербанк», РЖД и др. Доходность вложений увеличивается при укреплении рубля.

Ishares Core MSCI EAFE ETF

Индекс отслеживает динамику рынков развитых стран. Фонд вкладывает средства в бумаги предприятий Великобритании, Германии, Японии, других стран. Исключение составляют Канада и США.

FXDE

Приобретая паи, инвестор вкладывает средства в акции предприятий Германии. Эта страна в Европе занимает лидирующие позиции в сфере экономики. В фонд включены акции Siemens, Volkswagen, Bayer и других крупнейших компаний.

ETF SBMX

Фонд осуществляет следование за индексом Московской биржи «брутто». Дивиденды, которые выплачиваются предприятиями, реинвестируются. Это увеличивает стоимость пая, налог на доходы не взимается. Деньги вкладчиков распределяются по отраслям. ETF работает с голубыми фишками российского фондового рынка.

Сравнение — какой фонд выбрать

Выбирая ЕТФ, нужно обращать внимание на доходность и степень риска. Имеет значение сумма, которой располагает инвестор. С точки зрения прибыльности хорошо себя показали FXIT, FXGD. Но необязательно покупать паи какой-то одной компании или вкладывать все средства в 1 ЕТФ. Лучше всего составить портфель из нескольких фондов. Это позволит диверсифицировать вложения, максимально снизить степень риска.

Полезно распределить капитал по фондам разных стран. Можно вложиться в США и Россию, Германию или Китай. Хорошим вариантом станет покупка ЕТФ FXWO — на акции всех крупных предприятий мира. В этом случае инвестор одновременно вкладывается во все государства, в разные отрасли. Даже если финансовая ситуация в одной стране или отрасли ухудшится, то другие обеспечат прирост капитала. Это поможет не только сохранить средства, но и преумножить их.