В соответствии с п.1 ст. 207 НК РФ, доход от вложений в акции или облигации тоже облагается НДФЛ. Его может перечислять банк. Согласно инструкции ВТБ, от инвестиций налоги можно оплачивать путем заключения брокерского соглашения.

Порядок удержания налога на доходы физических лиц, заключивших договор на брокерское обслуживание

В этом случае нет необходимости посещать налоговую службу. В установленные законодательством сроки банк перечислит нужную сумму.

После истечения отчетного года в налоговую службу перечисляется 13% от доходов резидентов РФ и 30% с доходов тех, кто ими не является.

Определение налоговой базы

При заключении брокерского договора следует учитывать, что банком будет оплачен налог только со специального счета, указанного при заключении соглашения, а не со всех доходов клиента. Остальную часть доходов нужно вносить самостоятельно.

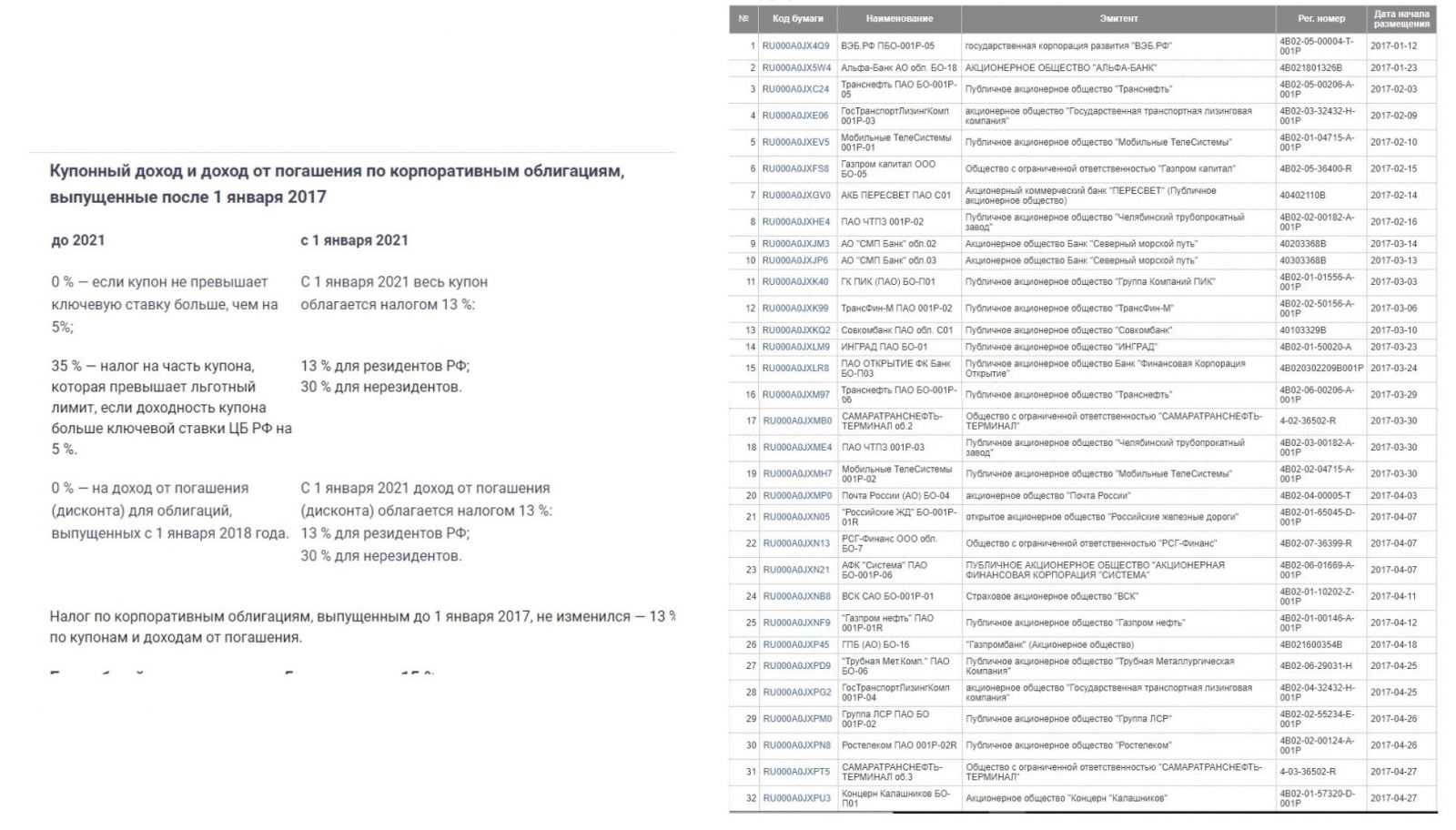

До 2021 г. доход от продажи корпоративных облигаций считали на остаток суммы, превышающей 5% базовой ставки ЦБ. Он составлял 35% для резидентов РФ, 30% — для остальных.

Владельцы облигаций, доходность которых не превышала 5% ставки ЦБ, а также собственники ОФЗ не платили НДФЛ. С 1 января 2021 г. порядок расчета налоговой базы изменен.

Кроме того, учитывался год выпуска облигаций.

Величина НДФЛ от доходов, полученных после 01.01.2021 г., рассчитывается согласно изменениям, внесенным в НК Федеральным законом 23.11.2020 № 372-ФЗ.

При этом доходы от реализации ценных бумаг (в т. ч. ОФЗ), независимо от года выпуска, облагаются налогом исходя из общей прибыли от всех источников. Если эта сумма составляет 5 млн руб. и менее, величина НДФЛ составляет 13%. Налог от части доходов, превышающей 5 млн, составит 15%, причем нерезиденты РФ заплатят с этой суммы 30%.

Налоговая база уменьшается на сумму документально подтвержденных расходов. Ими признаются уплаченные комиссии, выплаты за наследство, дарение и другие факторы.

Перечень доходов клиента от операций с ценными бумагами и производными финансовыми инструментами

К прибыли, полученной в результате инвестиций, относятся:

- Доходы, полученные от купли-продажи ценных бумаг: акций, облигаций, чеков и т.п.

- Операции с фьючерсами, опционами.

- Операции РЕПО.

- Операции с короткими позициями.

Нюансы расчета суммы, с которой удерживается налог

Резидентами РФ считаются лица, проживавшие на территории России не менее 183 дней подряд в течение расчетного года. Документы, необходимые для подтверждения этого факта:

- паспорт или подтверждение временной регистрации;

- справка с места работы;

- для иностранного гражданина — виза на въезд, миграционная карта.

Если стоимость акций или облигаций возросла более чем на 5% ставки ЦБ, но они не реализованы в настоящий момент, НДФЛ не платят.

Убыток, полученный после продажи ценных бумаг, уменьшает налогооблагаемую базу.

Где посмотреть

На электронную почту клиента, заключившего брокерский договор, в период с 8 по 15 января приходит письмо с указанием величины налога, который оплачивают до 21 января.

Кроме того, величину НДФЛ от инвестиций можно посмотреть в «Личном кабинете» на сайте ВТБ. Для этого нужно выбрать раздел «Распоряжения», затем «Заказ документов», «Подать поручение», во всплывающем окне «Выбрать документ», «Тип документа». Затем нажать «Сводный налоговый отчет».

Как списывается налог при выводе денег

При выводе денег могут быть следующие ситуации:

- Средств хватает для вывода денег и уплаты налога. Тогда НДФЛ удерживают с остатка на брокерском счете.

- После вывода средств оставшейся суммы не хватает для уплаты начисленного налога. Но затребованная выплата позволяет уплатить НДФЛ. Тогда на счет владельца ценных бумаг перечислят деньги за вычетом налога.

- Если налог нельзя удержать ни с суммы вывода, ни с остатка на брокерском счете из-за нехватки средств, клиенту перечислят выплату, уменьшенную на 13%. Остальной долг будет списываться в дальнейшем.

Возможные льготы

При расчете суммы, облагаемой налогом, предусматривается ряд льгот. Это касается уплаты НДФЛ от вложений в высокотехнологичные предприятия и владение ценными бумагами в течение 3 или 5 лет.

Не берут налог с вложений в следующие организации:

- ПАО «Институт Стволовых Клеток Человека»;

- «Международный Медицинский Центр Обработки и Криохранения Биоматериалов»;

- завод «ДИОД»;

- ПАО «Фармсинтез»;

- НПО «Наука»;

- АО «Наука-Связь»;

- АО «ВТОРРЕСУРСЫ»;

- ПАО «Группа Компаний «Роллман»;

- Акционерное общество «ВТБ Капитал Управление активами»;

- ООО «ДЭНИ КОЛЛ»;

- АО «МаксимаТелеком».

При долгосрочном владении ЦБ

Обладание инвестиционными документами не менее 3 лет дает право на уменьшение суммы налога в пределах установленной квоты. Она составляет 3 млн руб. за каждый год и за 3 года владения она составит 9 млн руб. Это предельный размер налогового вычета. О необходимости такой льготы нужно подать заявление в филиал ВТБ, занимающийся инвестициями.

При владении ценными бумагами свыше 5 лет налог на инвестиции платить не нужно, если они уже не обращаются на финансовом рынке.

По купонам облигаций

До введения новых правил, действующих с января 2021 г., прибыль по купонам ОФЗ налогом не облагалась.

Не считают его также для корпоративных облигаций, приобретенных после 01.01.2017 г., с доходностью ниже 5% базовой ставки ЦБ. Если прибыль от этих бумаг составила более установленной ставки, весь остаток облагался налогом в размере 35%.

Для облигаций, купленных после 01.01.2018, налог снова не платят во всех случаях.

С 01.01.2021 г. прибыль от корпоративных облигаций и ОФЗ засчитывается в общую сумму доходов и облагается согласно установленным правилам.

Отчетность по налогам

Если все налоги перечисляет банк ВТБ в рамках брокерского соглашения, налоговую декларацию подавать не нужно, т.к. он является представителем клиента и уже отчитался за уплату НДФЛ. Если существуют дополнительные доходы (например, дивиденды от иностранных акций или прибыль по сделкам конвертации валюты), на оставшуюся сумму нужно заполнить отчет по форме 3-НДФЛ через сайт «Госуслуги» или обратившись лично в отделение ФНС.